近期,隨著BC組件的市場份額不斷提升,其展現出來的溢價空間也越來越受到市場關注。

在華能集團近日公布的2024年光伏組件(第二批)框架協議采購招標中標結果中,采購容量為1GW的BC組件中,中標人有隆基綠能和華耀光電,投標單價分別為0.82元/W、0.776元/W,相比于TOPCon中標均價的0.708元/W,溢價明顯。而隆基綠能0.82元/W的中標價也是此次中標企業(yè)中價格最高的企業(yè)。

“自從今年下半年BC組件進入大型電站的集采后,相比其他技術路線的組件,其每瓦有0.1元左右的溢價,優(yōu)勢明顯。”萬聯證券投資顧問屈放在接受《證券日報》記者采訪時表示,隨著光伏行業(yè)的迭代加速,具有新技術屬性的先進產能的規(guī)模進一步提升,疊加落后產能出清和政策推動,光伏產業(yè)鏈的盈利有望逐漸恢復。

BC組件溢價明顯

據悉,鑒于光伏組件持續(xù)的價格“內卷”,大型能源集團在招采中逐漸由低價主導轉向先進技術主導。今年8月份,大型能源集團集采首次單獨設置BC組件標段。

從近期開標價格來看,BC組件報價整體高于TOPCon組件。例如,粵水電4GW光伏組件招標項目和華能集團2024年光伏組件(第二批)框架協議采購項目中,BC組件投標均價均明顯高于TOPCon組件。

據中信建投研報數據,BC組件相比TOPCon組件溢價在0.07元/W至0.18元/W之間。

據悉,隨著TOPCon產能的快速擴產,同質化競爭不斷加劇,溢價能力持續(xù)下降,部分企業(yè)甚至面臨投產即虧損的情況,一些企業(yè)選擇停產或下調開工率。據市場研究機構infoLink統(tǒng)計,國內光伏電池企業(yè)平均開工率已從今年4月份的69%下降至10月份的54%。龍頭企業(yè)憑借性能與規(guī)模優(yōu)勢,10月份開工率約60%,而二三線企業(yè)開工率已不足44%。

“在行業(yè)競爭加劇的背景下,二三線廠商普遍面臨較大經營壓力,導致研發(fā)投入降低,而頭部企業(yè)憑借技術、資金等方面的優(yōu)勢,持續(xù)推動產品迭代,從而實現降本提效,提升盈利能力。”屈放說。

愛旭股份近日表示,在產品溢價方面,公司的BC產品在海外市場溢價可達15%到40%,國內市場也有10%以上的溢價。公司預計明年BC組件出貨量將超過20GW,且有計劃外銷BC電池。同時,公司也在探討在合理規(guī)則下的合作方式。

BC組件是隆基綠能近年尋求差異化競爭的主打產品。在公司2024年前三季度總計51.23GW的組件出貨量中,BC組件銷量為13.77GW,占比達到近27%。

新技術推動行業(yè)復蘇

“不僅僅是組件端,在整個光伏產業(yè)鏈中,技術領先的企業(yè)有望率先穿越周期,收獲技術紅利。”屈放表示,比如硅料環(huán)節(jié),各地取消優(yōu)惠電價背景下,顆粒硅的經濟效益顯著,成本優(yōu)勢明顯。

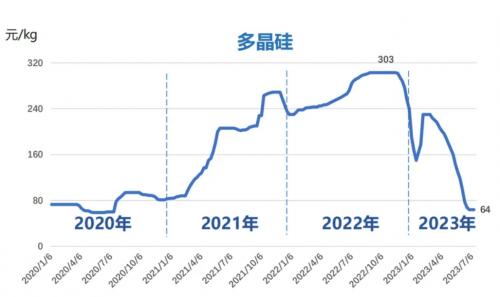

“得益于產能爬坡以及生產工藝的不斷優(yōu)化和完善,公司各顆粒硅生產基地正持續(xù)刷新成本數據。”協鑫科技相關負責人向《證券日報》記者表示,2024年第三季度,顆粒硅平均現金成本已低至33.18元/公斤,大幅領先于行業(yè)。

“趨勢上看,大面積技改為未來成本大幅優(yōu)化贏得了更大的空間,年內實現現金成本30元/公斤以下的目標勝券在握。”上述協鑫科技相關負責人表示,隨著項目單模塊產能從2萬噸級邁入6萬噸級,公司將持續(xù)刷新多晶硅成本紀錄。

事實上,通過先進技術推動光伏行業(yè)高質量發(fā)展也是目前政策端的主要發(fā)力方向之一。5月29日,國務院辦公廳印發(fā)的《2024-2025年節(jié)能降碳行動方案》提出,新建多晶硅、鋰電池正負極項目能效須達到行業(yè)先進水平。11月15日,工信部出臺《光伏制造行業(yè)規(guī)范條件(2024年本)》顯示,相比2021版,對現有項目與新建及改擴建項目在工藝技術及能耗等方面提高了準入標準。

“展望未來,國內光伏企業(yè)在顆粒硅、電池新技術等方面的突破,有望進一步打開光伏產品的溢價空間,推動光伏行業(yè)盈利恢復。”屈放說。

來源:證券日報

評論